▲最新全球經濟預測。(圖/股股知識庫)

文/股股知識庫

對於全球大部分投資人來說,2023年應該是一個相當舒適的一年,尤其是美股投資人,在經濟了艱難的2022年後,轉眼間AI人工智慧似乎帶著投資人賺取了巨大財富,統計2023年美國四大指數費半上漲60.86、那斯達克上漲49.36、標普500上漲24.02%、道瓊上漲13.82,甚至到了2024年01月,四大指數仍然持續上漲中,究竟美股為何能維持這樣的驚奇漲勢?而2024年又該注意哪些風險?台股投資人若想搭上這班多頭列車,可以透過什麼方法參與其中?

4大重點:美股在漲什麼?

投資人需要了解,市場的大部分現象,背後都有可以被解釋的原因,儘管聽來很像是事後論,但市場的表現反映現實世界的運轉,不管是總體經濟的變化,還是企業獲利的表現,甚至是地緣政治風險的迴避,這就是市場運作的原因,而要想回答美國四大指數為何而漲?現階段可以簡單歸納出幾個觀點。

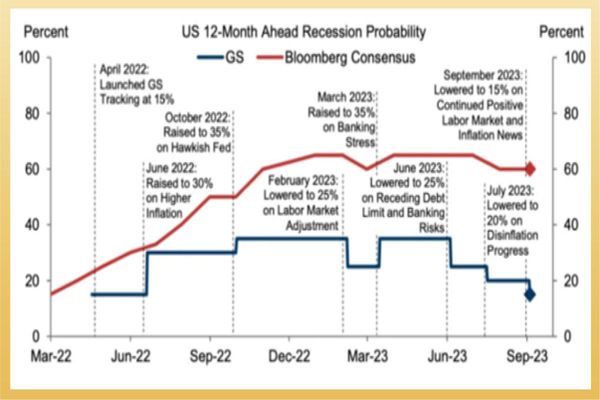

經濟軟著陸預期

2023年,幾乎可以說所有的人都預測在最好的狀況下,美國經濟也只會微幅成長;最壞的狀況則是陷入衰退,原因也很好了解,聯準會要想壓制高漲的通膨,歷史上最快速的升息幅度與高利率必然會造成美國經濟的痛苦,然而,透過數據市場,通膨正在逐漸回落,而美國經濟仍以大約2%的年成長率穩步前進,軟著陸似乎正在成為事實。

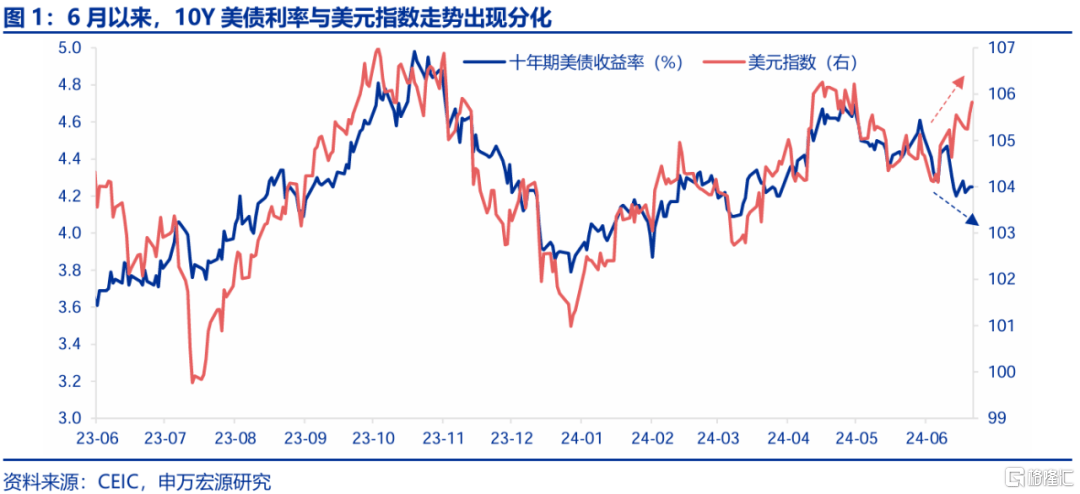

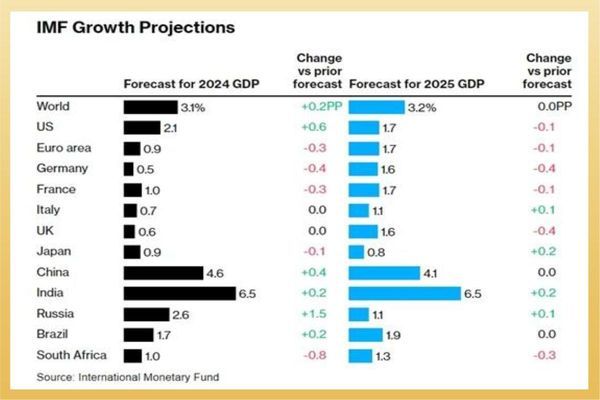

最新全球經濟預測,IMF上調了今年全球經濟成長的預期為3.1%,比去年10月高了0.2個百分點。IMF首席經濟學家也對全球今年的經濟表示稍微多了一點的信心,他認為:「烏雲開始散開,」。

這也提振了許多分析師原本的悲觀預測。或許2024年最可能發生的情況是美國將避免衰退,並控制住物價壓力,也就是真正的「軟著陸」。

經濟復甦成長

觀察2024年1 月 Markit 製造業和服務業數據都超出預期,製造業 PMI 更是升至榮枯線以上。而先前公佈的美國2023年第4季實際 GDP 季化成長率為 3.3%,更是高於 2% 的市場預期。

這對市場來說代表甚麼?要知道在原本的市場預期裡, 2023 年美國應該是要陷入衰退。就如下圖所示,過去華爾街對於美國未來 12 個月陷入衰退的說法,其實是不斷滾動修正的,這樣的修正也實在的影響金融市場變化。

資金流動性充足

Bloomberg的金融條件指數,這是一種用來衡量貨幣、債券和股票市場緊縮與寬鬆程度的指標,若根據指標來看,其實現在的投資環境比兩年前聯準會開始積極收緊政策之前更為寬鬆,有種派對照開馬照跑的節奏。

美股七巨頭撐市場

2023年美國股市漲勢極端集中於科技巨頭,而且還是少數幾間科技巨頭,蘋果、微軟、Google、亞馬遜、特斯拉、Meta和輝達(Magnificent 7)撐住了美國股市。

不過諷刺的是,這七家企業的亮眼表現,也跟其他企業糟糕的狀況有關,升息循環的高利率,使得企業借貸成本昂貴,進而影響成長與獲利表現,這點可以從美國企業不斷裁員的新聞得到應證,顯然各大中小企業獲利不如市場想像的順利。

金龍年投資風險

然而在了解到過去美國股市狂漲的原因,面對2024年的全新開始,投資人又該注意哪些風險呢?以下幾點將會是觀察重點

股市季節性變化:

根據過往統計,美國股市在2月通常表現次於第三季,尤其2月中下旬到3月更容易進入淡季,而過往Nvidia財報公佈前通常股價都會先跑,然後當財報發布後就可能出現Sell the News現象。

▲股市季節性變化。(圖/股股知識庫)

通膨數據回落慢:

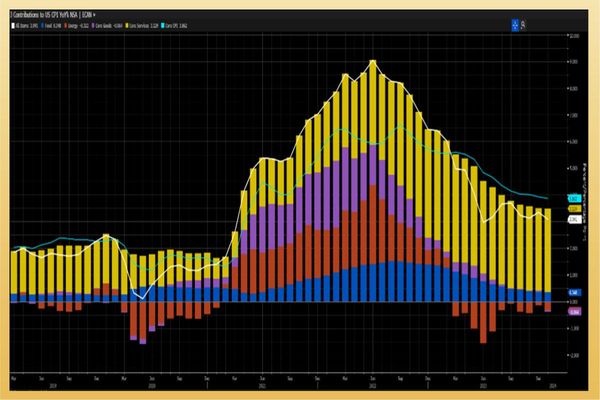

儘管通膨數據略有回落,但核心CPI仍持續上升,尤其住房成本上漲明顯。預期通膨壓力仍然存在,可能推遲聯準會降息,投資人應注意短期波動。

超級核心通膨堅挺:

接下來我們再來探討更深一層的CPI數據,仔細觀察扣除能源、食品和住房的超級核心 CPI,月增率更是達到了誇張的 0.7%,這是 2022年 9月以來的最大增幅,意味著美國不止是住房成本提高,各種服務成本也在快速上升。

▲過去五年食品、能源、服務和商品的貢獻。(圖/股股知識庫)

根據上圖可以看到,過去五年食品、能源、服務和商品的貢獻。最初是商品和能源推動的。現在,服務(黃色柱狀體)基本上是問題的全部:

為此投資人可以假設,如果2月的物價增速仍然很強,市場或許就會「被迫承認」通膨回溫,並會讓股市出現較大的回測,三月會是投資人需要密切注意數據的時間點。

美股市場過度樂觀:

回顧2023年美股的上漲幾乎完全由估值驅動,這點在科技龍頭股身上最為顯著,市場普遍預期聯準會降息能提振股市,但過去降息週期中,股市平均跌幅達20%。對於聯準會政策轉向對股市的影響,需考慮經濟基本面的強弱。

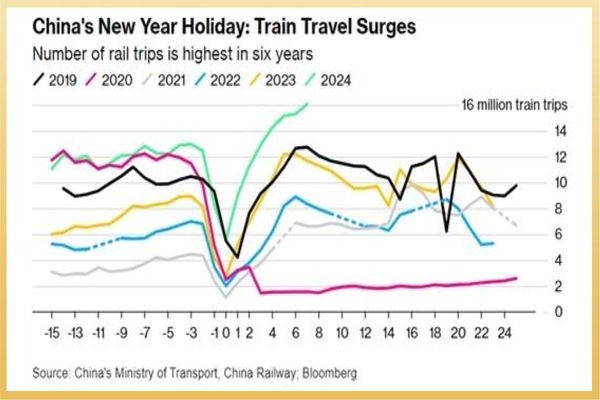

中國經濟展望:

中國經濟預期放緩,主要受房地產市場低迷和消費不振影響。中國經濟難以預測,投資人需關注房地產調整對經濟的影響,不過也並不是所有的數據都很悲觀,時序來到2024年,中國農曆新年假期期間的旅行和支出如下圖所示,已經超過了疫情爆發前的水平,進一步表明世界第二大經濟體的消費正在改善。

▲中國農曆新年假期期間的旅行和支出。(圖/股股知識庫)

降息預期延後

儘管屢屢有買盤過於強勢的警告,但對聯準會最快三月降息的預期,可說是支撐了美股在2023第四季到2024年初的美股漲勢。

就連摩根士丹利分析師Chris Larkin也指出,這樣的動能可否持續下去取決於市場能否延續聯準會將降息的樂觀氣氛。

不過降息是否真的要到來了?不久前美國非農就業數據公佈後,美國 Fed Watch 利率期貨市場預期 3 月降息機率驟降至20%,如今上周五(2024/2/16)公布了PPI數據後,降息機率已經降至 10%。

而根據鮑威爾最新的表態以及 FOMC 會議,聯準會降息節奏會比市場預期的慢。主席鮑威爾說明聯準會已經把重點轉向決定何時開始降息,簡單來說:「再次升息的機會幾乎不存在,但何時要降息則還沒有答案。」,至於這是否符合市場的想像?市場會直接告訴投資人。

2024年股債平衡最佳策略

市值型00662富邦那斯達克報酬完勝0050

由於近期美國經濟數據的強勁,市場對降息何時到來開始感到擔憂,甚至還有了升息的聲音出現,美股也在2024年2月「終於」罕見的周線收黑,然而就像美國財政部長葉倫認為的一樣:「儘管目前每一項通貨膨脹指標都在下行,勞動力也出現緩和態勢,美國的通貨膨脹率已放緩至 3%,但仍高於聯準會(Fed)2% 的目標,就業人數和 GDP 沒有出現任何下降。」

市場原本預期的降息時間從三月開始推遲到五月,幾乎宣告了降息之路還有半年以上要走,不過這也創造出股市健康回調以及債市低檔布局的好時機。

投資人可以觀察到如今的全球經濟環境正在邁入升息尾聲以及景氣復甦期,若美國能維持住經濟的韌性且通膨持續回落,儘管進展緩慢,但降息的時間終究要來,任何因為市場預期引起的失望下跌,都可以是長線布局的好時機,尤其是切入到美股市值型ETF的投資將能完勝台股0050的績效表現。

▲00662與0050。(圖/股股知識庫)

觀察上圖就可以看出,長期來看,儘管都是市值型ETF且成分股都偏向科技類股,但富邦那斯達克(00662)的長期報酬硬生生比台灣五十(0050)多出57.63%,這是非常豐厚的額外報酬,且美國作為全球成熟市場的領頭羊,整體股市表現往往是牛長熊短,如今投資人位處復甦期的開端,正好是從台股切入美股的好時機。

00679B 避免意外的經濟衰退

而在討論完市值型ETF的布局,不免還是要替意外的風險做好準備,這時配置資產於長天期美債ETF將能有效地抵禦經濟衰退的可能,同時因為避險資金湧入享受到價格上漲以及超過4%以上的殖利率。

由於在12月的利率決策會議上,聯邦儲備系統(FED)指出未來約三年時間,計劃將基準利率由5.5%下調至2%~2.5%之間。歷史數據顯示,美國債券殖利率與基準利率呈現高度正相關。目前,10年期美國債券殖利率約為4.3%。若在三年後實現FED預期的利率水平,即下跌至2%~2.5%之間,投資人只要簡單記得:「債券殖利率每上漲或下跌1%,將會影響債券價格的漲跌幅。」

例如,對於存續期間為10年的美國債券,殖利率下跌1%,債券價格將上漲約10%;而對於存續期間為20年的美國債券,下跌1%將導致價格上漲約20%,以此類推。假設00679B的存續期間約為19年,而在未來三年內利率下調2%,則預期價格有望上漲約38%。

結論

這篇文章想要帶給投資人的觀念是希望將不同觀點呈現在一篇文章中,這些觀點可能是宏觀的總體經濟觀點,也可能是產業的觀點,但究竟市場會走向何方?這點只能透過投資人的持續關注得到驗證,期許在2024年全球市場可以贏來嶄新的局面。

標題:美股在漲什麼?金龍年4重點6風險:搭配00679B避險獲利雙面贏

鄭重聲明:本文版權歸原作者所有,轉載文章僅爲傳播更多信息之目的,如有侵權行爲,請第一時間聯系我們修改或刪除,多謝。

![Apple Watch 10螢幕放大 AirPods 4推主動式降噪功能機型[影] Apple Watch 10螢幕放大 AirPods 4推主動式降噪功能機型[影]](https://buzzdope.com/wp-content/uploads/2024/09/974x600_wmkn_560434143629_0.jpg)