▲2025年該存金融股還是高股息ETF?(圖/記者湯興漢攝)

文/玩股華安

2025 年川普貿易戰持續,高股息 ETF 分散風險但可能錯失強勢股,金融股成長性較佳但受景氣影響大。若景氣穩定,金融股較優,若景氣下行,0056 防禦性較強,長期投資仍偏向金融股較具優勢。

2025 年,川普再度當選美國總統,貿易戰持續開打,全球供應鏈面臨更大的不確定性。此外,國際政治風險持續攀升,市場充滿動盪,許多投資人開始思考,在這樣的環境下,還適合長期投資嗎?如果還想要存股,金融股與 0056 高股息 ETF,哪個才是更好的選擇?

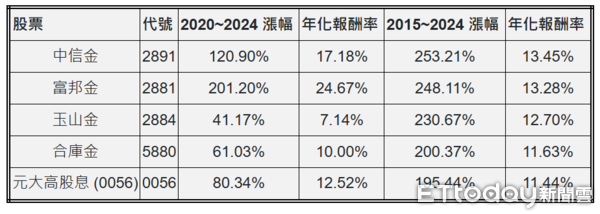

金融股 vs. 元大高股息(0056) 五年&十年投資報酬率比較(還原權息後)

還原權息:將除權息後的股價調整回未除權息前的水準,讓股價走勢不會因 發放現金股利或股票股利而下跌,更準確地反映股票的 真實漲幅。這種 K 線適合 長期投資人,能幫助評估股票的實際回報,避免低估股價成長潛力。

金融股 vs. 元大高股息(0056):誰更值得存股?

長期報酬率來看,金融股表現更優

近 10 年來,中信金、富邦金、玉山金的年化報酬率均高於 0056。

其中,富邦金(2881)2020~2024 年年化報酬率達 24.67%,大幅領先 0056 的 12.52%。

0056 的優勢:分散風險、波動較低

0056 由多檔高股息成分股組成,不會受到單一公司業務影響。

若不想研究個股,ETF 是更適合長期存股的選擇。

金融股的優勢:成長性更強,配息穩定

銀行股與保險股的獲利穩定,且投資人可直接選擇最具指標性的金融股進行投資。

例如,富邦金、中信金的長期漲幅皆超過 250%,超越 0056 的 195%。

川普重啟貿易戰,0056 與金融股誰更抗跌?

2025 年,川普已經重新回到美國總統的位置,並再度發起貿易戰,全球供應鏈再度受到衝擊。電子股面臨更嚴峻的挑戰,而 0056 因涵蓋電子股成分,也可以很明顯看到0056近期的表現,相較於金融股還弱。然而,這是否代表金融股就能安然無恙?

當景氣尚未衰退時,金融股較優

在正常市場環境下,金融業因仍在高利率環境下、投資收益穩定,較能享受經濟成長紅利。

過去 5 年金融股的成長幅度明顯優於 0056,顯示在穩定市場中,金融股仍有更強的競爭力。

⚠️ 若貿易戰導致景氣下行,金融股恐怕難以倖免

貿易戰已經影響全球經濟,若景氣陷入衰退,企業倒閉、違約風險上升,銀行業的不良債權將增加,進而衝擊金融股股價。

在景氣下行階段,金融股可能出現「補跌」壓力,而 0056 因持有多元產業的高息股,可能比單一金融股更具防禦性。

⚠️ 台股 3 年多頭、1 年空頭的循環規律需留意

過去台股呈現 約 3 年多頭、1 年空頭的規律,如果從 2022 年 10 月開始計算,那麼 2025 年下半年台股可能再次進入空頭循環。

若此規律成立,金融股恐怕難逃景氣下行壓力,投資人應密切關注市場變化,避免過度樂觀。

結論:市場震盪時,選擇 0056 還是金融股?

✅ 當景氣尚未衰退時,金融股較優

✅ 若貿易戰導致景氣下行,高股息則優於金融股

✅ 台股循環規律顯示,2025 年下半年可能進入空頭期,金融股仍須留意風險

高股息 ETF 雖然能提供穩定配息,但成分股常因換股機制汰換掉漲多的股票,可能錯失強勢股的長期成長機會,並且這類 ETF 為了提高息率,往往挑選價格較低、殖利率較高的個股,使得成分股重複性高,未必符合產業成長趨勢。若單純希望透過股息建立現金流,0056 仍是不錯的選擇,但若希望投資能夠兼顧成長與收益,長期持有優質的金融股仍有較大機率優於高股息 ETF。

本文由授權,不得轉載

標題:川普開打貿易戰! 2025年存股該選金融股還是高股息ETF?

聲明: 本文版權屬原作者。轉載內容僅供資訊傳遞,不涉及任何投資建議。如有侵權,請立即告知,我們將儘速處理。感謝您的理解。