記者潘慧中/綜合報導

孫生深陷性騷案風波以來,不但遭所屬團隊「反骨男孩」解約,還面臨其他受害女子出面指控其拍片惡行的疑雲。然而,面對曾經一起拍片的網紅「星宣」的爆料,酷炫21日不甘示弱地反擊:「不要得不到自己要的,就出來該該叫!」

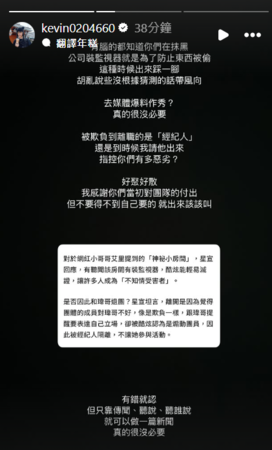

星宣聲稱曾聽聞反骨男孩的「神祕小房間」有裝監視器,酷炫完事後能輕易滅證,「讓許多人成為『不知情受害者』。」對此,酷炫21日在Instagram限時動態回擊:「有腦的都知道你們在抹黑,公司裝監視器就是為了防止東西被偷,這種時候出來踩一腳,胡亂說些沒根據猜測的話帶風向!」

此外,針對星宣聲稱離開是因為覺得成員對瑋哥不好,「像是欺負一樣」一事,酷炫也澄清當初被欺負到離職的是經紀人,「還是到時候我請他出來指控你們有多惡劣?」

面對前成員的種種爆料,酷炫最後表示希望一切好聚好散,他有犯錯當然會認,但無法忍受被亂帶風向,「我感謝你們當初對團隊的付出,但不要得不到自己要的,就出來該該叫!」

標題:酷炫也被爆!反骨前成員控「神祕小房間」完事就滅證 本尊反擊了

聲明: 本文版權屬原作者。轉載內容僅供資訊傳遞,不涉及任何投資建議。如有侵權,請立即告知,我們將儘速處理。感謝您的理解。