隨着美國總統特朗普宣布了讓市場大超預期的對等關稅,中方隨即反制,全球市場隨即开啓了避險模式,中國市場也受波及。清明假期結束後的第一個交易日,盡管市場或多或少已有所預期,但港股的大跌依然令絕大部分投資者“大跌眼鏡”,創下了多項紀錄。其中,恆生指數單日下跌13.2%,爲21世紀以來最大單日跌幅。恆生科技更是大跌17.2%,創指數2014年底構建以來的最大跌幅。

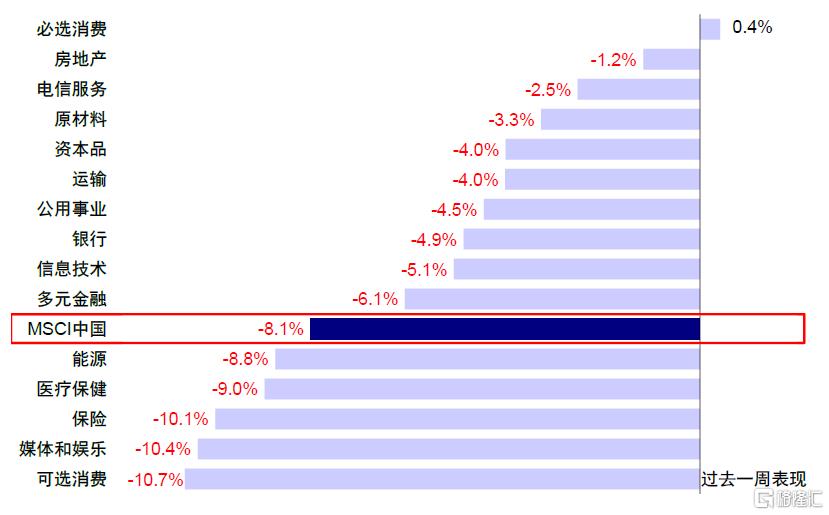

隨後幾天,得益於中央匯金釋放積極信號、南向資金的創紀錄买入、投資者情緒關稅“加碼”逐漸“脫敏”,均支撐了港股在隨後四個交易日的反彈。但整體上恆生指數上周跌幅依然達到8.5%,是2018年以來的最大單周跌幅。MSCI中國、恆生科技與恆生國企也分別下跌8.1%、7.8%與7.4%。行業層面,可選消費(-10.7%)、媒體娛樂(-10.4%)以及保險(-10.1%)最爲承壓。相反,必需消費(+0.4%)逆勢小幅上漲、房地產(-1.2%)與電信服務(-2.5%)等老經濟板塊則相對抗壓。

圖表:過去一周MSCI中國指數大跌8.1%,可選消費、媒體娛樂與保險領跌

資料來源:FactSet,中金公司研究部

實際上,我們自2月下旬起便持續提示恆指合理中樞23,000-24,000點,樂觀情形25,000點。2月底以來,雖然市場多次由短期情緒和資金湧入催化快速上衝,但始終無法“有效突破”這一點位(《中國資產的重估?》、《再論中國資產的重估前景》)。盡管市場看似持續熱鬧,但如果投資者是選擇從2月底以來加倉龍頭個股或指數產品的話,隨後一個月大概率持平甚至是虧損的。在關稅風險升級之前,隨着情緒的不斷計入,我們建議可以鎖定部分盈利,或者轉移部分倉位到分紅類資產上,至少追高性價比不高(《港股還能买嗎?》)。如果這么做了,至少可以躲一部分“意料之外”的波動,也可以省出一些“子彈”。

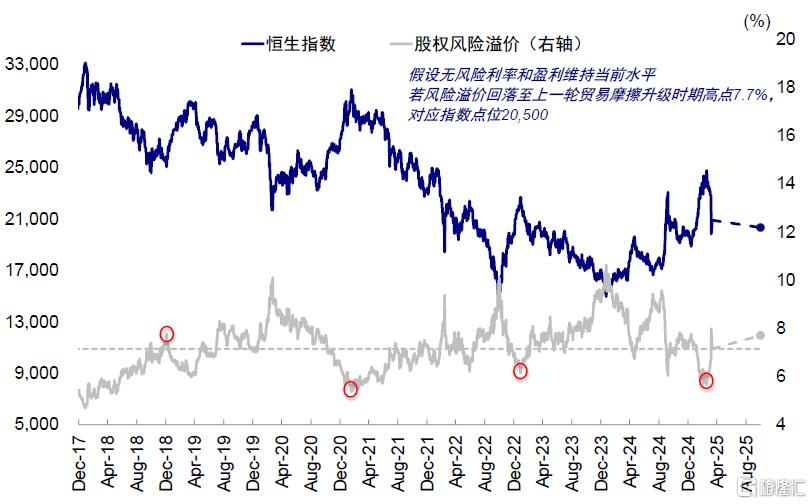

上周初我們在《“對等關稅”的衝擊會有多大?》中測算,恆指在20,500點左右,計入的預期與上一輪中美貿易摩擦2018年底的水平相當,目前看市場也基本在這一位置穩住。隨着“對等關稅”後情緒的極致宣泄暫告一段落,關稅博弈似乎也進入“第二階段”,恆指從3月下旬高點回調超過15%,市場最關心的一個問題是,現在是“抄底”的好時機嗎?

短期情緒宣泄到位,較2018年貿易摩擦更極致,絕對估值已體現一定吸引力

不論漲跌,市場一开始的反應都是由情緒(股權風險溢價ERP)所驅動。一月中旬以來由DeepSeek帶動的市場氣勢如虹的大漲基本全由風險溢價ERP回落貢獻,前期恆生指數風險溢價到達6.0%的低位,與去年“924”以及2023年初高點對應情緒接近,對應當前恆指23,000-24,000點,這也是我們提示在盈利有待兌現、更多催化劑到來前,可以適度獲利的原因。反過來,上一輪中美貿易摩擦升級過程中,恆指風險溢價在2018年底一度達到7.7%的高點(不僅反應貿易摩擦,還有金融去槓杆,美股四季度大跌的影響),以這一情緒爲參照的話,恆指對應點位爲20,500。上周一的市場急跌一舉將恆指風險溢價從6.6%提升至8.2%,市場也一度跌至19,000附近,不過隨後的修復使市場再度回到20,500點以上,表明這一框架和測算依然是行之有效的。

短期看,恆指在20,500點已經計入了類似於2018年底的情緒,也是短期市場可能震蕩的中樞。雖然部分投資者會對以2018年底的情緒爲參照有疑慮,但2018年除了突如其來的貿易摩擦,還有始於年初的金融去槓杆,更有2018年10月-12月美股大跌接近25%的動蕩,因此一定意義上也是合適的。

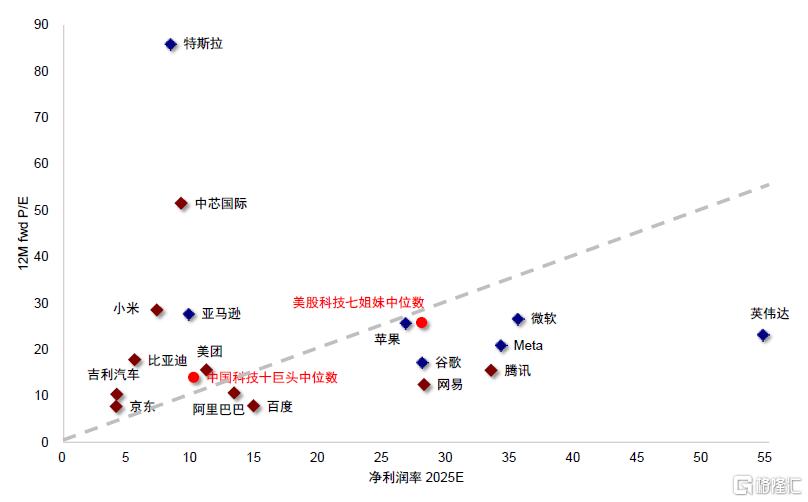

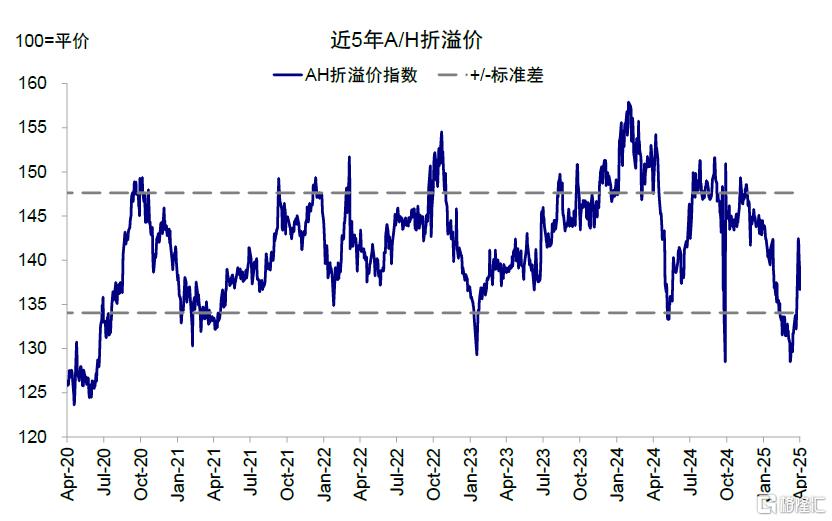

絕對估值上,1)對40%的“含科”部分,本周市場大跌過後,恆生科技指數動態P/E已從3月中旬高點的19.1x,快速回落到14.0x,再度降至過去3年均值以下。我們在《港股的下一步》中曾詳細參照美國科技股與其他新興市場估值情況,判斷中國科技股和中資股整體估值也相對合理,而本輪大跌過後科技股估值出現一定吸引力;2)對余下60%“不含科”的部分,較A股相對優勢近期擴大到近10%。從分紅思路看,考慮到港股通個人和公募投資者需要支付至少20%紅利稅,AH溢價收斂至125%(100%/0.8),這部分投資者在A股與港股买分紅資產就沒有差異了,因此近期市場下跌過程中,AH溢價從前期低點128%快速升至142%,也再度提供了一定空間。

圖表:從盈利角度對比中美科技龍頭估值,當前中國科技龍頭估值也相對合理

資料來源:FactSet,中金公司研究部

圖表:近期市場下跌過程中,AH溢價從前期低點128%快速升至142%

資料來源:Wind,中金公司研究部

下一步看盈利前景,國內政策對衝則是關鍵,關稅本身逐步“脫敏”

隨着短期情緒的快速宣泄到位,再加上關稅的不斷加碼已經進入“非理性”階段(考慮到價格彈性的影響,突破一定水平閾值後,再提高關稅水平在邊際上已經沒有實際的經濟意義),對此,中國也已經表示“將不予理會”。因此,市場短期內可能對關稅本身的數字逐漸“脫敏”,更多轉向關注對增長的實質影響,例如會有多大的盈利下調壓力?

圖表:國內物價恢復情況較慢,也體現出國內政策發力的必要性提升

資料來源:Wind,中金公司研究部

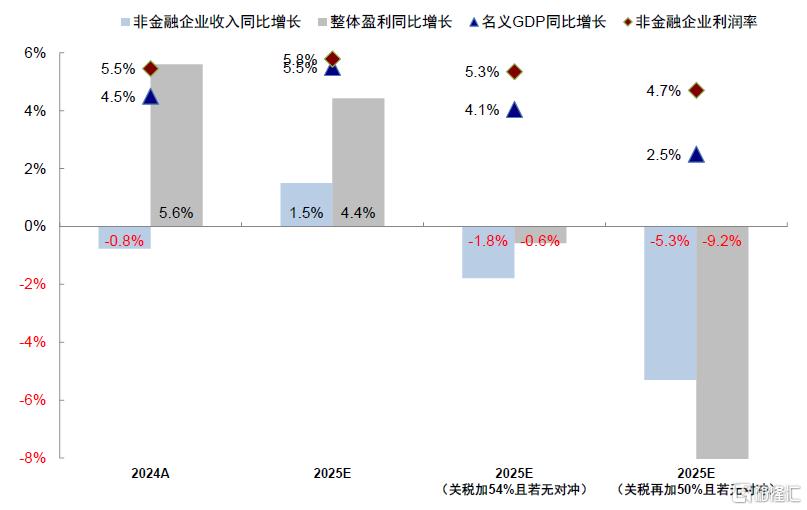

在這一點上,在能夠看到關稅談判有確切進展前,外需對增長和盈利的衝擊依然是難以避免的,因此內需政策對衝的力度和速度將成爲關鍵所在。本輪美國對華加徵關稅爲145%(兩輪10%的芬太尼關稅、34%的“對等關稅”,後續兩輪提高各50%和41%),如果加上2018年第一輪20%左右的關稅,總水平已經高達165%。我們在《“對等關稅”的衝擊會有多大?》中測算,若關稅加徵54%,考慮到價格彈性、對美出口佔比、出口對增長佔比等層級遞進的影響,港股市場2025年盈利增速或較目前預期的4-5%降至負增長。當關稅加徵至100%以上,價格彈性可能急劇擡升使得出口量非线性萎縮,加上利潤率拖累,可能使得盈利增速的下調幅度升至10-15個百分點。

圖表:不同關稅假設下對港股盈利預期影響

資料來源:FactSet,中金公司研究部

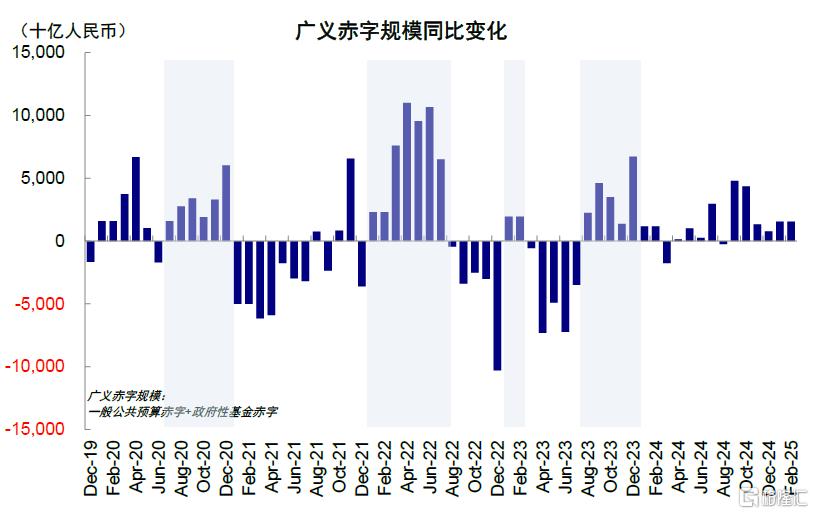

但這一影響和下調是否兌現,除了難以預判的關稅談判進展,更取決於內需政策對衝力度。換言之,如果內需政策對衝及時有力,那這一幅度就不會出現,也不至於給市場額外壓力。後續月度廣義財政脈衝變化和本月政治局會議的定調值得密切關注。

圖表:建議投資者關注廣義財政赤字規模同比變化以觀測財政發力情況

資料來源:Wind,中金公司研究部

短期南向資金仍是主力,外圍擾動或延後長线外資回流

南向資金3月以來成爲主力,本周再創流入記錄。過去一個月,南向資金維持強勁流入。在3月中旬創紀錄流入後,本周三單日淨流入更是突破350億港元再創紀錄,一定程度上體現了南向投資者對於“抄底”港股的熱情。今年以來南向累計流入5,813億港幣,日均流入(89.4億港元)已是去年的2.5倍(2024 年流入8,079億港元,日均34.7億港元)。若維持當前速度,今年總量可能要接近兩萬億港元。我們在《南向流入還有多少空間?》曾做了詳細測算,可測算部分中,公募與保險等機構的“子彈”可能並沒有想的那么多,而不好測算的個人和遊資情緒和趨勢驅動性很強,歷史上也多次出現“追漲殺跌”的情況。整體測算下來後續年內相對確定的南向增量約爲3000億港元以上。此外值得注意的是,雖然近些年南向資金隨着成交和持股不斷增加,邊際定價權也不斷提升,但面對可以借券的做空和供給可以無限的“閃電配售”(南向均無法參與),是難以擁有“絕對定價權”的。

圖表:南向資金本周三單日淨流入規模再創紀錄

資料來源:EPFR,Wind,中金公司研究部

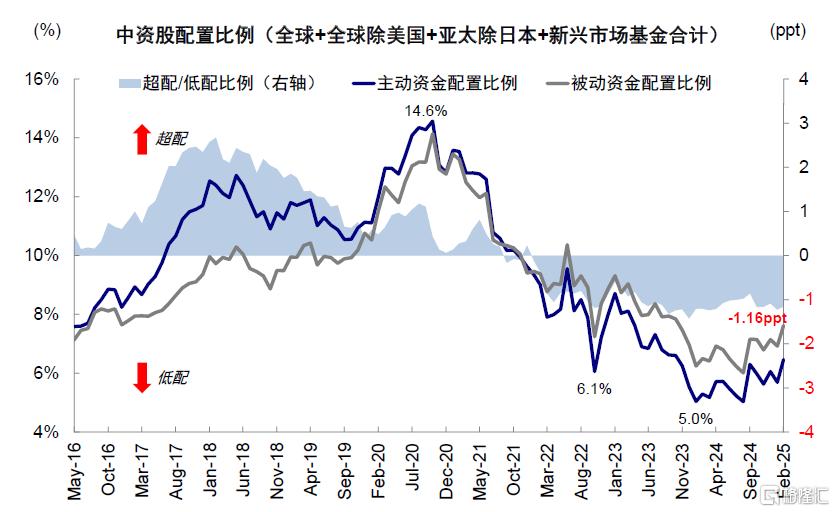

主動外資加速流出,外圍擾動或延後長线資金回流。相比南向資金,海外資金今年以來雖有所回流但規模明顯小於去年“924”,且主要以被動和交易資金爲主。主動資金(long-only爲主)依然流出中國市場,EPFR口徑下最近一周再度大幅流出6.9億美元,是此前一周流出2.3億美元的接近3倍。近期關稅摩擦不斷升級的背景下,更可能延後長线外資尤其是歐美資金回流的進程。不過,反過來說,考慮到當前全球外資對中資股配置比例已低配1.2ppt,整體配置比例也從2020年10月高點的14.6%降至當前6.5%,也明顯低於2018年第一輪貿易摩擦前水平,繼續大幅流出的壓力也可控,除非後續美國對華出台更多金融投資相關的限制措施。

圖表:EPFR顯示海外主動資金近期加速流出中資股

資料來源:EPFR,Wind,中金公司研究部

圖表:當前外資對中資股低配1.16ppt,整體配置比例從2020年10月高點的14.6%降至當前6.5%

資料來源:EPFR,中金公司研究部

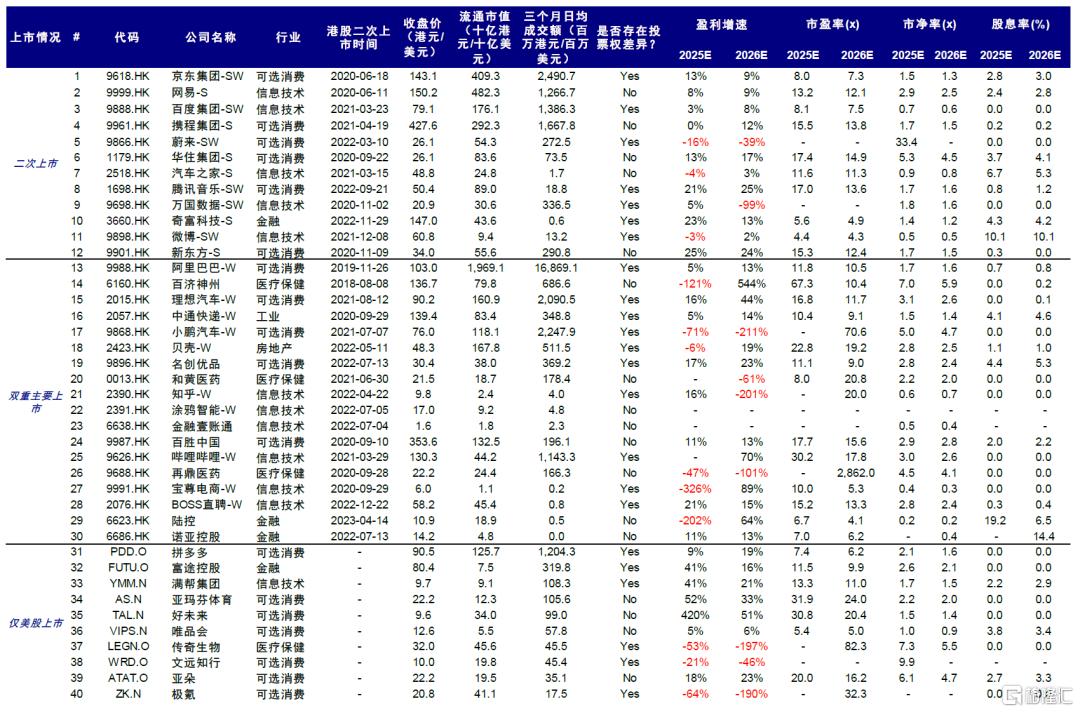

除了關稅外,潛在金融制裁風險也值得密切關注,尤其對港股和中概股而言。影響程度從高到低分別有:1)直接將部分中國企業納入其限制名單中,使得所有美國投資者被迫清倉,例如美國NS-CMIC名單(Non SDN-Chinese Military-Industrial Complex Companies List,非特別指定國民清單SDN中國軍工復合體名單);2)美國投資者投資中資股徵收額外資本利得稅;3)將中資股排除如MSCI等全球大型指數基准或ETF;4)有關中概股上市地位和審計問題。不過,經歷了過去幾年尤其是2022年的“中概股退市風波”後,絕大部分在美上市的大型中資民營股(如阿裏巴巴、京東、百度等)均已回歸港股雙重主要或二次上市,因此受退市影響最大的多爲尚不滿足回歸港股條件的小市值公司。

圖表:中概股回歸情況以及僅在美上市大型中資股列表

注:估值基於Bloomberg一致預期,數據截至2025年4月11日 資料來源:Bloomberg,Wind,中金公司研究部

空間與配置:基准20,500點,積極重回23,000-24,000點;科技與分紅是主线,內需板塊看對衝力度

整體而言,在指數空間上根據對於市場情緒以及基本面盈利的不同假設,我們測算,

1)基準情形下,市場情緒維持不變(上一輪中美貿易摩擦高點時7.7%的風險溢價),不考慮盈利下修影響,對應恆指20,500點左右;

2)積極情形下,市場情緒修復至關稅衝擊前水平,盈利不下修(政策對衝)但也暫時沒有科技板塊的提振,恆指重回23,000-24,000點。若進一步樂觀,假設情緒修復至2021年初高點時水平(意味着關稅有明顯進展、且科技敘事再度強化),盈利兌現4-5%增長(政策對衝+科技盈利部分兌現),對應恆生指數25000-26,000點左右;

3)悲觀情形下,市場情緒維持不變,盈利增速降至-10%左右(關稅談判不暢,且國內政策發力不及時),對應恆指18,000點左右。

圖表:基准假設下,若風險溢價回落至上一輪貿易摩擦升級時期高點7.7%,對應恆指點位約20,500點

資料來源:Bloomberg,Wind,中金公司研究部

具體操作上,如果投資者在此前倉位已經明顯下調或者挪至分紅板塊,那么在當前這一點位即可分批低吸;但如果倉位依然較高,或擔心後續關稅與政策對衝進展對盈利的壓力,也可以留出更多余地後吸納。板塊上,1)有科技敘事支持且對出口敞口較小的互聯網科技仍是主线,可與分紅資產互相輪動。2)對余下泛消費和順周期部分,更依賴宏觀政策和整體槓杆修復,如果財政能夠對衝,內需相關的順周期板塊會有更好的機會。3)此外,出口相關板塊敞口更大,來自美國收入佔比更高的家電、電子設備、海運等需關注關稅進展。

注:本文來自中金公司2025年4月13日已經發布的《是“抄底”的好時機嗎?》,報告分析師:劉剛、張巍瀚、王牧遙

標題:現在是“抄底”港股的好時機嗎?

聲明: 本文版權屬原作者。轉載內容僅供資訊傳遞,不涉及任何投資建議。如有侵權,請立即告知,我們將儘速處理。感謝您的理解。